Рекордное IPO китайского

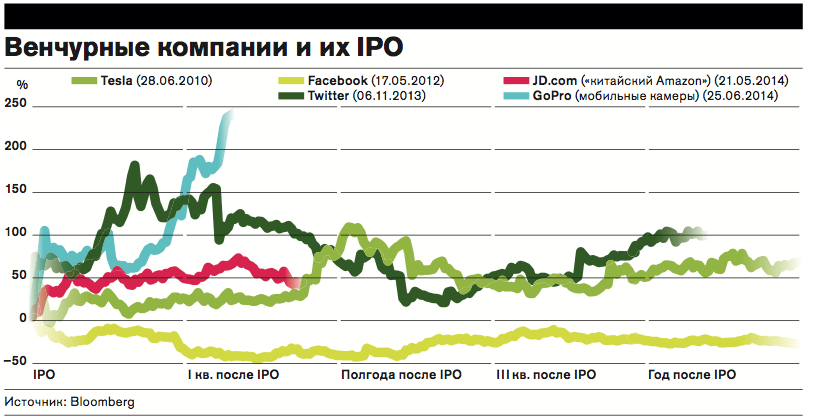

Когда говорят про венчурные инвестиции, то в первую очередь вспоминают американские компании, которые уже много лет вкладываются в такие отрасли, как программное обеспечение (более 30% венчурных инвестиций), биотехнологии (15%), медицинские инструменты и оборудование (9%), альтернативная/чистая энергетика (10%), IT и медиатехнологии (по 7%). При этом есть мнение, что за последние 10 лет на венчурных инвестициях большие деньги почти никто не заработал. За исключением, конечно, создателей Facebook и электромобиля Tesla.

В США ежегодно инвестируется $20–30 млрд венчурного капитала примерно в 3700 компаний (данные PwC за 2004–2014 годы). Только 3% от объема финансирования приходится на проекты в начальной, или «посевной», стадии; остальное примерно в равных долях распределяется на раннюю стадию (когда появляется выручка), стадию расширения (когда уже есть прибыль или начинается рост продаж) и позднюю.

Другие венчурные страны — Великобритания, Израиль, Канада, Австралия, Гонконг, Корея и пр. — в совокупности ежегодно инвестируют в проекты примерно половину того, что вкладывают американцы. Причина проста: в США намного больше капитала, ориентированного на этот вид риска (самый высокий по сравнению с инвестициями в гособлигации и др.), и лучше защищенность инвесторов.

Во многих странах сейчас наблюдается отток иностранного венчурного капитала (в Бразилии и Индии — из-за слабой правовой защищенности) и сокращение местного (в Германии и Франции — в основном из-за налогов).

А объемы венчурных инвестиций в КНР и России оценить трудно: китайская статистика сильно перемешана с гонконгской, российская — с офшорной. В США в последние три года, по оценкам Deloitte, также сокращались венчурные инвестиции, поскольку политика ФРС вела к перетоку средств на фондовый рынок. Денег становилось все больше, а в промышленность, в том числе в наукоемкие отрасли, они не поступали. Впрочем, в I квартале 2014 года в США наметился рост числа сделок и объема привлечения венчурного капитала. Не исключено, что часть инвесторов, заработавших на «фондовом пузыре», направляет средства в венчурные проекты.

Так во что сейчас можно вложиться? Очень популярны биотехнологии («выращивание» сырья для фармацевтики), медицина (лекарства для мозга, глаз, скелета), мобильные приложения, IT и новые поколения роботов и дронов. После того как Google купил производителя дронов Titan Aerospace для развития интернета в удаленных регионах, а лидеры

А что в России? Самые успешные венчурные предприниматели и фонды традиционно были связаны с интернетом и разработкой программного обеспечения. Но растущие угрозы ограничений для российского интернета заставляют сдерживать венчурные инвестиции в эту отрасль и, возможно, искать другие технологии. С поиском импортозамещения связаны вложения в инфраструктуру Сколково и подобных центров. Но российский венчурный капитал не сможет развиваться без сотрудничества с иностранными разработчиками и потребителями — наш рынок для этого слишком мал и одних лишь денег недостаточно.

Для успеха венчурных проектов нужно объединять свои и иностранные кадры, возможности доступа на глобальные рынки.

Требуется не только продолжение инвестиций в

Наиболее интересными проектами 2014 года можно считать проекты Романа Абрамовича 14: одна его компания, Millhouse, перечислила $10 млн в израильский стартап StoreDot (быстрозаряжающиеся батареи для мобильных телефонов); другая — Ervington — £9 млн в английского производителя топливных ячеек AFC Energy. Фонд Start Fund крупного венчурного инвестора из России Юрия Мильнера 57 вложился более чем в 200 компаний на «посевной» стадии — в основном выходцев из самого известного Калифорнийского инкубатора

Из перспективных российских проектов можно отметить создание первых отечественных недорогих (до $3 млн) малогабаритных спутников связи для частного использования.

Компания Dauria Aerospace, получившая свыше $20 млн из фондов «Роснано» и от частных инвесторов, уже запустила три спутника для российских клиентов и готовит еще несколько запусков, в то числе для индийцев. Сможет ли Dauria привлечь достаточно средств для развития, зависит сегодня от российского инвестиционного климата. Но в Соединенных Штатах космические технологии стали горячей темой: проект Элона Маска

Источник: http://www.forbes.ru